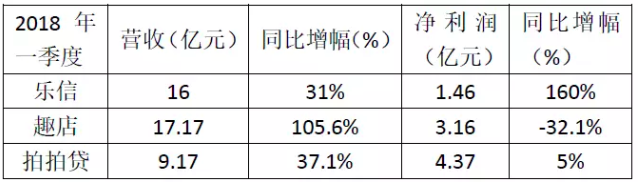

(智信研究公司统计)

首先从净利润看起,趣店一季度净利润为3.16亿元,同比下降32.1%,若环比2017年四季度,则降幅近乎腰斩。乐信的净利润虽然同比增长160%,但与营收差不多的趣店相比,成本控制堪忧。而拍拍贷净利润仅同比上涨5%。

其次,自2018年起拍拍贷和趣店使用的会计准则进行了调整。用ASC606代替ASC605,两者差别在于ASC605只计算到手的现金为收入,而ASC606允许借款合同签署后即可确认大部分收入。因此,如果使用老版准则,则财报不会有这么靓丽。

最后,尽管三家平台公布的M3以内逾期率均有所下降,但坏账拨备金额则均有攀升。其中,趣店今年一季度的贷款准备本金、融资服务费应收款项及其他应收款项为人民币4.436亿元,同比增长778.6%。而乐信一季度的信贷损失拨备数据为2.87亿元,同比增长135%。

从野蛮生长到强监管推动下的合规发展,经历了“生死劫”的现金贷行业,留下来的正在拼命杀出一条血路。转型是大势所趋,目前主流转型方向包括:大额分期、线上分期商城、线下场景消费金融、贷款导流、出海东南亚以及区块链。转型任意一条路,都并非易事。除了需要强大的技术壁垒外,合规和风控缺一不可。

先来看线上分期商城和线下场景贷,首先从商业模式上来说不是想转就能转的,很多虽然上线了一个商城,但仅仅是对老客户进行重构,对获新客户来说则很有难度。而转型做场景贷,优秀的场景几乎被巨头跑马圈地占据完了,新人入场日子并不好过。

再来看出海东南亚,基于地理区位、人口红利、市场成熟度、资本聚焦、经济发展阶段需求等多重因素,东南亚已经成为中国企业“国际化”第一站。但再多的优势也敌不过明显的劣势,以印尼为例,这个拥有2.6亿人口的国家,只有2千万的城市人口拥有身份证明文件,基础征信非常差,这就对前来展业的公司提出了极高的风控要求。当然,若能跟当地持牌的银行等金融机构合作,也不失为一种选择。

与处于水深火热中的现金贷相比,持牌消费金融机构及已经布局有效场景的平台日子无疑好过许多,但也并非可以高枕无忧。

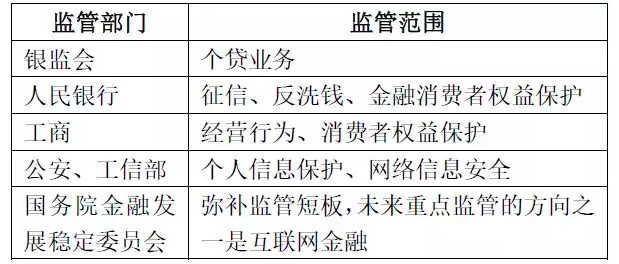

冲击主要来自于两方面。一是持续悬于头顶的合规风险,从下表可以看出,持牌消费金融机构在展业时,至少要面对五个监管机构,这就会带来跨界监管问题。

(智信研究公司根据业内人士提供资料整理)

特别是在互联网金融领域,为了不断优化客户体验,在同一个网络平台上往往是不同的金融机构在为同一个客户提供多元化的金融服务,业务交叉是一个显著特点。这需要消费金融公司不仅要熟悉自身业务,也需要了解合作方的业务基本情况与规制。

二是来自于市场整体的信贷资金面收紧,从银行获取相对低利率的资金越来越难,不得不从信托、ABS融资等成本更高的渠道融资。并且银行自己的信用卡、个贷业务开展的风生水起,进一步压缩了消费金融机构的市场空间。据悉,部分银行的信用卡年化利率已经超过18%,达到了20%-24%。当然,这一条冲击对于持牌的头部企业来说影响微乎其微。据中国外汇交易中心、全国银行间同业拆借中心的数据,截至4月25日,已有13家金融机构获批准入全国银行间同业拆借市场,目前已有7家消费金融公司获准进入全国银行间同业拆借市场。毕竟,好资产总是不缺资金。

如果问强监管有没有对某一类消金行业的参与者带来直接促进作用,答案也是肯定的。那些已经形成大数据积累、风控手段壁垒的金融科技平台正成为受益者,开始向风控技术能力较弱的信托、银行输出系统、模型,搭建起连接资产方和资金方的桥梁。

而对于2018年行业发展的看法,目前从业者普遍共识是,整体规模很难上量。一位资深从业者总结原因有三:一是场景贷的重要性提升,但此类业务的风控是壁垒,无法速成;二是融资难依然是悬在大多数参与者头上的一把剑;三是乱象整治之年,很多公司忙于做内部的风控和合规审查,在业务规模上难以上量。

2017年初,市场流传出的版本对于2020年消金行业的规模预测多为12万亿。而一年后,这一数据已经改口为8万亿。如今站在6万亿关口,不管是走上8万亿还是冲击12万亿,都需要戴着“合规”的紧箍咒,稳稳地走下去。